リアル・ビジョンのトップ仮想通貨アナリスト、ジェイミー・クーツ氏によると、ビットコインの最近の下落は仮想通貨の流れとはほとんど関係がなく、すべてはドルと関係しているという。

同氏は、「ビットコインの下落は神秘的なものではなく、マクロ的なものである」との2つのチャートを共有していると書いた。

なぜビットコインは下落しているのでしょうか?

「ドルの反発は世界の流動性を強化している。DXYは25年上半期の数十年で最も急落した後、主要な抵抗線と自然平均回帰ゾーンである100-101を再テストしている。ショートサイドでポジショニングが混雑しているため、反発はいつでも可能だった。本当の疑問:これは新たなドルサイクルの始まりなのか、それとも単なる次の段階なのか?これは下落に向けて準備されているのか?基本ケース:流動性の追い風と景気循環の改善」 見通しを維持する。同氏は「リスク資産は2026年半ばまで好調が続くだろう」と付け加えた。

関連書籍

彼が共有した最初のチャートは、USD COT インデックスと US Dollar インデックスを並べたものです。 25年前半の長期下落の後、投機的なポジションが対ドルで積極的に反転し、2025年半ばにはCOT指数がマイナス領域に陥った。

この降伏の姿勢は、カウンタートレンドの押し上げに好条件を生み出しました。価格パネルは、DXYが100-101の領域(前回の停滞と今年の暴落の下側の領域)に向かって戻っていることを示していますが、COTバーは0を下回ったままであり、完全に再構築された長期のドルコンセンサスではなく、短期的なカバレッジのダイナミクスと一致しています。

USD COT インデックス |出典: X @Jamie1Coutts

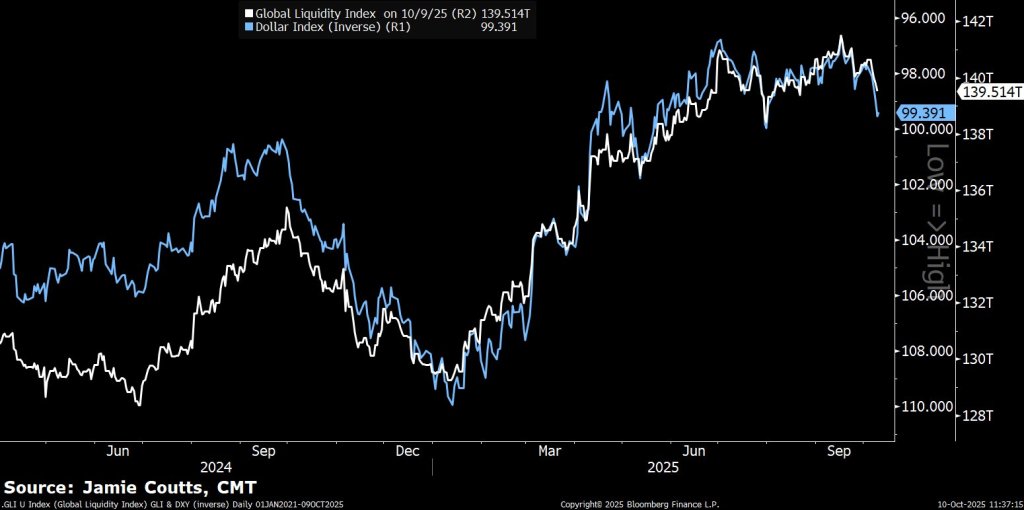

クーツ氏の 2 番目のチャートは、DXY の逆数としてグローバル流動性指数を重ね合わせています。これらのシリーズは互いに緊密に追跡しています。ドルが弱い(逆DXYが上昇する)と、世界的な流動性代理価格も上昇します。これは、その期間における株式や仮想通貨などのリスク敏感資産の歴史的好成績と一致しています。

関連書籍

ここ数週間、白い流動性ラインの穏やかなロールオーバーがあり、青いインバースDXYラインも同様の動きをしており、クーツ氏が強調する移転メカニズムを示しています。言い換えれば、ドル高は世界のドルのマージン流動性の逼迫を意味し、その結果、リスク選好度が低下し、仮想通貨のベータが低下することになります。

グローバル流動性指数 vs DXY インバース |ソース:

グローバル流動性指数 vs DXY インバース |ソース:

このように組み立てると、ビットコインの下落は、仮想通貨の構造的な流れの破綻ではなく、為替平均回帰と先物のポジショニングの直接的な関数である。ドル先物における「ショートの群れ」は反発に対する脆弱性を伝え、100-101付近の平均回帰目標がその動きの論理的な道筋となった。

DXYが失速し、2025年の広範な下降トレンドと一致して、そのバンドの下で再開した場合、流動性条件は再び緩和され、高ベータ資産の入札が回復する可能性があります。むしろ指数がそのゾーンを突破して上に維持した場合、ビットコインはさらなるドル高の持続とプラスの流動性モメンタムへのゆっくりとした回復に苦しむことになるだろう。

短期的な逆風にもかかわらず、クーツ氏の「基本シナリオ」は依然として建設的である。これは、世界的な景気循環が改善し、流動性の追い風が2026年半ばまで持続することを意味する。その枠組みでは、ビットコインの対ドル下落は非循環的ではなく循環的であるように見える。当面のピボット ポイントは彼のチャートで簡単に確認できます。長期にわたる投機的な空売りと古典的な平均回帰から生まれたDXYの100-101再テストは、現在BTCの温度を設定しています。

本稿執筆時点では、ビットコインは121,703ドルで取引されていた。

BTCは1.414を突破する必要がある。 Fib、1日チャート |出典: TradingView.com BTCUSDT

BTCは1.414を突破する必要がある。 Fib、1日チャート |出典: TradingView.com BTCUSDT

DALL.Eで作成された注目の画像、TradingView.comのチャート