Farmland Partners Inc.(NYSE:FPI)。 FPI 2025年第4四半期の業績がガイダンスを上回りました。同社は配当金を50%引き上げました。 AFFOのパフォーマンスによる結果を記録してください。実際、農地需要は依然として堅牢であり、引き続き価値評価を支持している。

市場位置とファンダメンタル

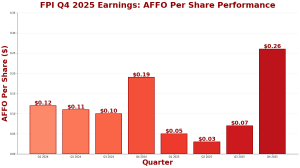

したがって、農地需要は2025年第4四半期にも堅固な状態を維持しました。 REITはAFFOを1,140万ドルと報告しました。特に、週あたりのAFFOは0.26ドルを記録しました。さらに、純利益は2,180万ドルに達しました。時価総額は4億2480万ドルを記録した。総負債は1億6,080万ドルでした。一方、同社は約90,000エーカーの農地を管理しています。

FPI 2025年第4四半期の収益:財務結果

最近の2025年の第4四半期の総営業収益は2,070万ドルに達しました。これは2024年第4四半期の2,150万ドルと比較されます。賃貸収入は合計2,050万ドルでした。純営業所得(NOI)は1,750万ドルに増加しました。したがって、運営による調整資金は前年比22%急増しました。実際、2025年の全体のAFFOは1,790万ドルで、2024年より27%増加しました。さらに、年間の純利益は合計3,220万ドルでした。

2025年の年間実績

年間営業収益は2024年に5,820万ドルから5,220万ドルを記録しました。総AFFOは年間指針あたり1790万ドルに達しました。したがって、1株当たりAFFOはその年に0.39ドルでした。さらに、当社は戦略的処分を完了しました。不動産販売により3,490万ドルの純利益が発生しました。一方、FPIは配当金を50%増やしました。

FPI 2025年第4四半期の収益四半期ごとの収益は、2025年中一貫したパフォーマンスを示しています。作物ポートフォリオと土地管理

全体として、FPIのポートフォリオは作物の種類によって異なります。農地の約60%が一次作物を栽培しています。これには、トウモロコシ、ダイズ、小麦、米、コットンが含まれます。一方、40%は特殊作物を栽培します。特殊作物には、柑橘類、アボカド、ナッツが含まれます。したがって、この多様化はリスクを減らす。実際、これは世界の食料需要動向への暴露を提供します。

FPI 2025年第4四半期の収益:ビジネスドライバー

eコマースは農地価値評価をさらに加速しました。したがって、高品質の北米農地は依然として限られています。供給制約により賃貸収入が増加しました。さらに、戦略的資産の処分はポートフォリオの品質を向上させました。融資ポートフォリオは、未収金が2,500万ドル増加しました。さらに、作物の収量の増加により変動賃料が増加した。その間、同社は運営規律を維持した。すると経営陣は配当信頼度を高めた。

配当増加と戦略的見通し

経営陣は四半期ごとの配当金を50%引き上げました。新しい配当は1株あたり0.09ドルです。これは現金創出に対する自信を反映しています。したがって、同社はAFFO指令を1株当たり0.05ドル上回った。重要なことは、経営陣が高品質の農地を継続的に確保することです。 FPIは投資家に農地暴露を提供します。さらに、REITは構造的人口統計と商品動向の恩恵を受けます。

主な示唆点第4四半期のAFFOは1,140万ドル、または1株当たり0.26ドル年間AFFOは27%急増した1,790万ドルで、四半期ごとの配当金は50%増加した1株当たり0.09ドルで不動産処分で3,490万ドルの利益が発生しました。

詳細については、FPI 2025年第4四半期の収益プレスリリースをご覧ください。また、Yahoo FinanceまたはNAREITをご覧ください。

AlphaStreetのウェブサイトにアクセスするには、ここをクリックしてください。