今年もそんな時期がやってきました。ウォール街はデータを分析し、株式市場が今後1年間に投資家に何をもたらすのかについて最善の推測を提供するために列をなしている。

私が株式市場を良い時も悪い時も乗り越えてきた27年以上の経験から証明できるように、これらの予測のほとんどは外れるだろうし、一部は大幅に外れるだろう。それでも、これは投資家がセンチメントを理解するのに役立ち、一部のアナリストは2025年のS&P500の目標にかなり近づいている。

ウォール・ストリート・ジャーナルによると、S&P 500 月間リターン (2025 年): 12 月 (2025 年 12 月 30 日現在): 17.3%。 11月: 0.13%、10月: 2.27%、9月: 3.53%、8月: 1.91%、7月: 2.17%、6月: 4.96%、5月: 6.15%4月: -0.76%3月: -5.75%2月: -1.42%1月: 2.7%出典: YCharts

たとえば、昨年1月、当社で長年マーケットに携わるベテランライターのチャーリー・ブレインは、主要アナリストによる2025年のS&P 500のすべてのターゲットをまとめました。カーソン・グループのライアン・デトリック氏は、S&P 500がどこに行くのかをほぼ完璧に予測した。同氏はベンチマーク指数が6900まで上昇することを目標としており、12月29日現在の値が6896であることを考慮すると、ほぼ完璧な見通しとなる。

それはかなりの成果です。ビスポーク氏によると、ほとんどの予測は外れ、多くの場合大幅な差があったという。 2000 年以降、アナリストは目標を 14.1% 未達にしています。

カーソン・グループの首席市場ストラテジスト、デトリック氏は、同株は2026年に2桁上昇する可能性があると考えている。

「3年連続で好調な成績を収めているが、だからといって4年連続が堅調にならないわけではない」とデトリック氏はTheStreetに語った。 「おそらく20%は得られないだろう。まあ、どうだろう? 2026年には12~15%が非常に理にかなっていると思う。」

それにもかかわらず、同氏は最近、投資家に対し、その結果、2026 年には大幅な年間下落が見られる可能性があると厳しい警告を発した。

S&P500指数は今年17%上昇すると予想されている。 2026 年の見通しはさらに暗い。

ロイター

アナリストは2026年の株式市場への警告を示唆

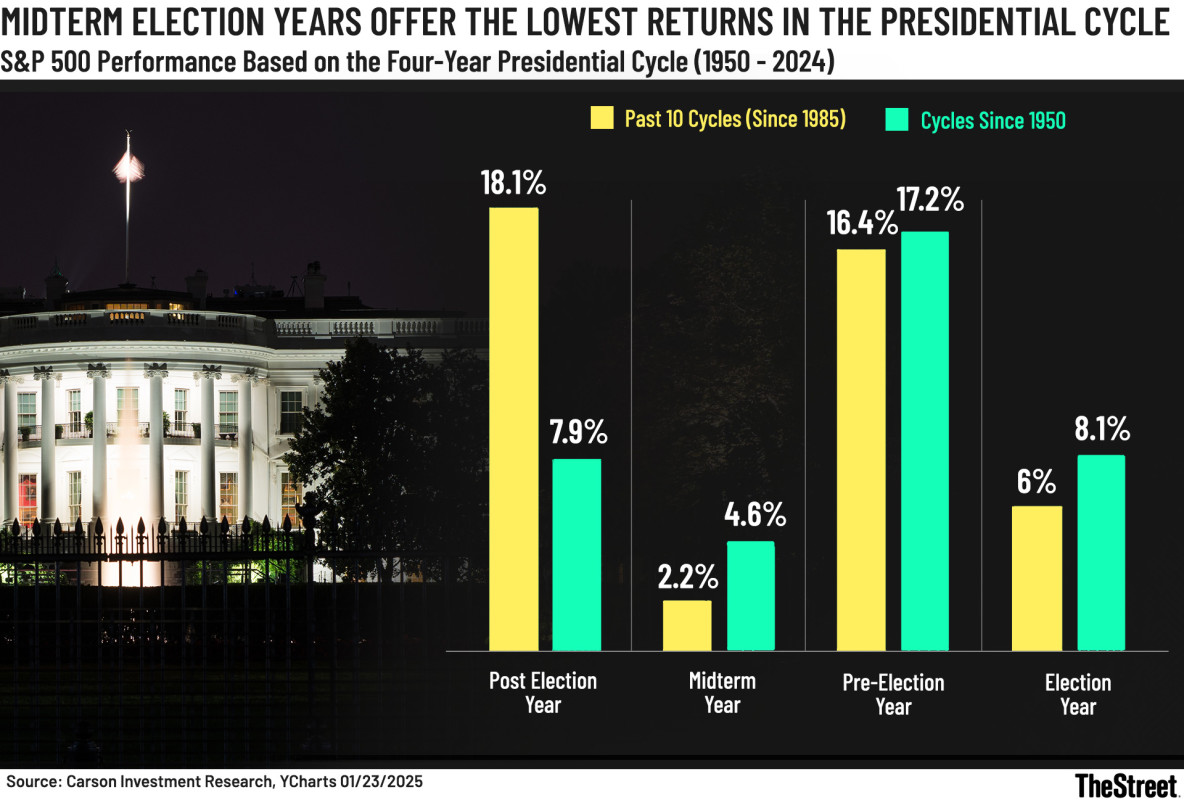

株式市場は大統領任期の最初と最後の年に最高のパフォーマンスを示す傾向があり、これはおそらく、減税や法案で提案されている公約など、選挙年の公約に対する初年度の楽観的な見方によるものと思われる。

私が 1997 年にウォール街のセルサイドアナリストとしてキャリアを始めて以来、私の机の上には株式トレーダーズ年鑑が置かれてきました。なぜなら、トウェインがかつて言ったように、「歴史は繰り返さないが、韻を踏むことが多い」からです。

同年鑑は、1960年代以来、大統領のサイクルがセンチメントや市場に与える影響に焦点を当ててきた。

関連記事: 各主要アナリストによる 2026 年の S&P 500 株価目標

「大統領とその政党は、地政学、経済、株式市場に重大な影響を与える権力を獲得するために4年間のダンスを繰り広げている」とジェフリー・ハーシュ氏は2026年版のストック・トレーダーズ・アルマナックで書いている。

中間選挙で不確実性が高まる中、このダンスはサイクル中盤の不安定性を示唆することが多い。ドナルド・トランプ大統領の二極化した性格を考慮すると、今年は特に悲惨な状況になる可能性がある。

「2026年の中間選挙は危機、弱気市場の動き、そして経済の弱さに満ちたものになるだろう」とハーシュ氏は指摘する。

中間選挙は大統領任期の中で最も低い利益をもたらします。

カーソン インベストメント リサーチ、YCharts、TheStreet

カーソン・グループのデトリック氏も株式市場の歴史が好きで、投資家が市場の動きを理解できるよう過去の先例を頻繁に引用する。 Xに関する投稿の中で、デトリック氏はサイクルの年半ばに伴うリスクを強調した。

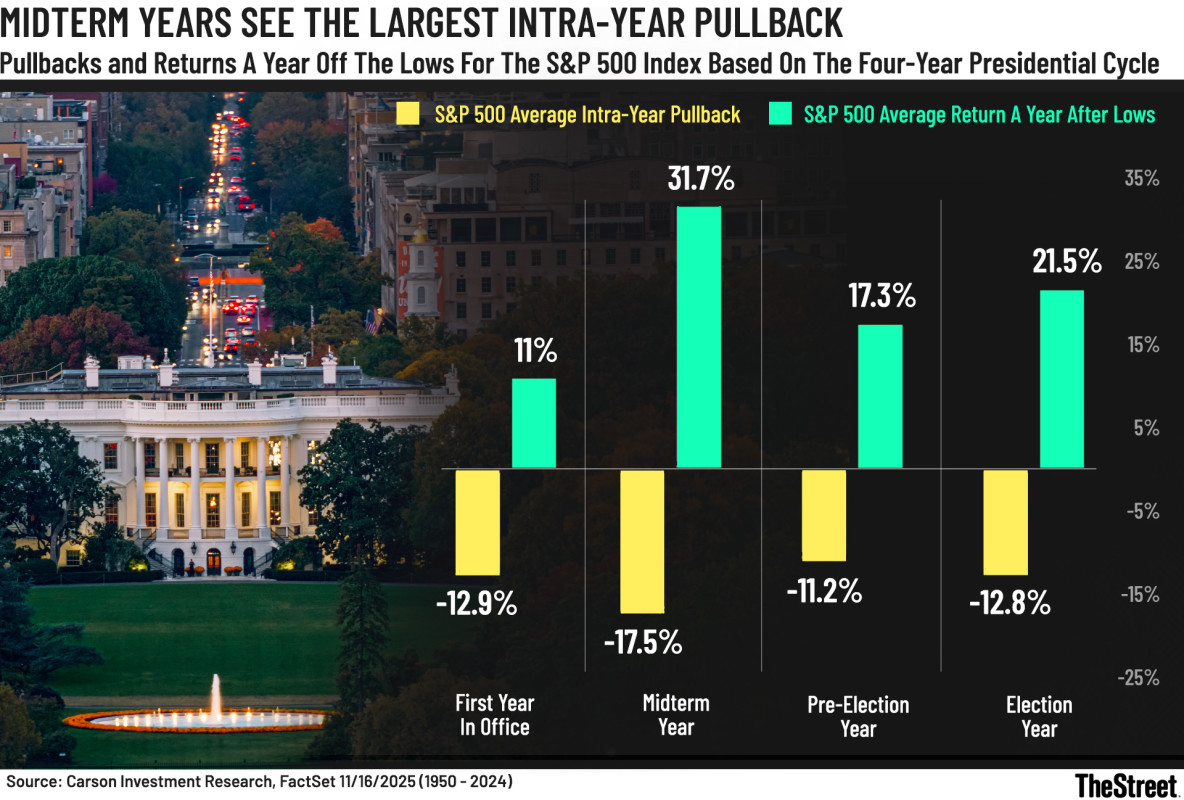

「来年の安値がいつになるかは誰にも分からない」とデトリック氏は書いた。 「中期はピークからボトムまでの下落が最も大きくなる時期であることを忘れないでください。」

デトリック氏は自身の主張を裏付けるグラフを共有した。 1950 年以降、サイクルの 1 年目、3 年目、4 年目の平均下落率は 11.2% から 12.9% の範囲でした。 2 年目は年平均 17.5% の減少でした。

年央は、大統領の株式市場サイクルの中で年間最大の下落となる。

カーソン インベストメント リサーチ、ファクトセット、ザ ストリート

データを詳しく見てみると、不況時のリターンの中には、本当に神経をすり減らすものもあります。年半ばの大統領サイクルは19回あり、20%弱気相場は6回あり、その中には2002年の33.8%下落や2022年の25.4%下落も含まれる。

2026 年に下落すると、重要な買いの瞬間が生まれる可能性があります。

デトリック氏は、政権発足2年目は株安が特に痛手になる可能性があると警告する一方、歴史的に2年目の株安はリスクをとって押し目買いをする投資家に大きな利益をもたらしてきたとすぐに指摘した。

1950 年以来、S&P 500 は 2 年連続の下落後の年に 31.7% という驚異的な平均リターンを記録しており、これはサイクルの他の年の下落後の 1 年間の平均リターンをはるかに上回っています。

繰り返しますが、データをさらに詳しく調べてみると、下落後の回復の一部はおそらく人生を変えるようなスタイルをもたらしたことがわかります。 1982 年を底として以来、S&P 500 のリターンは 57.7%、2018 年には 37.1% となりました。全体として、年半ばの下落以降、1 年間のリターンは 13 回、つまり約 68% の確率で 30% を超えています。

ハーシュ氏は、一般的な失神から大きな利益が得られるというデトリック氏の意見に同意する。

「大きなリスクがあるところには、大きなチャンスもある」とハーシュ氏は株式トレーダーズ・アルマナックに書いた。 「これにより『スイートスポット』が設定され、次の絶好の購入機会が生まれます。」

ハーシュ氏は、歴史が第2四半期と第3四半期が株価にとって厳しいことを示していると述べた。 「上昇は第4四半期に始まり、4~8%の純利益が市場を黒字に押し上げる『スイートスポット』に入った。」

投資家が今できること

私は複数の投資家が予測を推定し、それを保証し、代償を支払うのを見てきました。過去数年間で私が学んだことが一つあるとすれば、株式市場は誰もが考えているよりもはるかに高くなったり低くなったりする可能性があり、年間を通じてジグザグに変動すると最善の資金計画が狂ってしまうということです。

2026年には歴史に従うかもしれないし、そうでないかもしれず、大幅な景気後退を経験するかもしれないが、たとえそうなったとしても、デトリック氏が依然として強気であることを考慮すると、それは短期的なものかもしれない。

「株式市場は物が売れる唯一の場所で、誰もが叫びながら店から逃げ出している」とデトリックさんはザ・ストリートに語った。 「したがって、ある時点で下落が起こるだろう。事態は後退するだろう。それをパニックの機会として利用しないでください。この機会を活用し、投資計画に従ってください。」

私もその気持ちに共感します。感情的に反応するのではなく、リストを作成してください。あなたが計画を持った長期投資家であれば、それをしっかりと実行してください。株式は歴史的に右方向に動くため、後で安い価格で買い戻すことを期待して売りたい場合は、売り時と買い時で二度正しくなければなりません。これは、多くの実務経験がなければ、ありそうもない提案です。

とはいえ、ポートフォリオに該当しなくなった理由で購入しない銘柄がある場合は、表の一部を取得することを検討してください。同様に、保有株が夜も起きていなければならない規模にまで成長した場合は、2026 年の下降気流に悩まされないように、バックサポートと組み合わせることを検討してください。あちこちで少し慎重に剪定することで、売却につなげたり、高く売ってポケットに入れたお金で安く買うことができるドライパウダーを手に入れることができます。

関連記事:ゴールドマン・サックス、2026年の米国経済への賭けをリセット